Väčšina zamestnancov ŽP a.s. si plánuje na dôchodok prilepšiť aj úsporami z III. piliera v DDS STABILITA. Ako tieto úspory efektívne zhodnotiť a využiť všetky výhody, ktoré doplnkové dôchodkové sporenie ponúka, ale aj o tom, ako sa vyhnúť najčastejším chybám, sme sa rozprávali s Mgr. Janou Volnerovou, vedúcou oddelenia marketingovej komunikácie DDS:

– Absolútnym základom, a prvým predpokladom je presvedčenie, že daný produkt chcem mať a hľadám to ľahko dostupné, pre mňa najvýhodnejšie, aby som sa zabezpečil na obdobie dôchodkového veku. V dnešnej dobe, na pracovnom trhu, asi každému chvíľami napadne, ako bude „fungovať“, ak príde o prácu.

Samozrejme, je tu istý čas podpora z úradu práce, odstupné a možno aj nejaká malá rezerva. Bude však potrebné šetrne zvažovať každé minuté euro. Veľmi podobná bude situácia, ak človek odíde do dôchodku a bude odkázaný len na dôchodok od štátu. Vytvárať si vlastné úspory na dôchodok je nielen rozumné, ale aj nevyhnutné.

Druhým predpokladom je „zmierenie sa“ s faktom, že tieto úspory mi majú slúžiť na moju vlastnú potrebu po odchode do dôchodku. Ak tieto fakty akceptujeme a sme s nimi stotožnení, môžeme seriózne začať s dôchodkovým produktom pracovať a vyťažiť pre seba to najlepšie.

Tretí pilier nie je tradičným sporením. V podstate ide o investovanie, a to má trochu iné pravidlá. Čo si v tejto súvislosti treba uvedomiť?

– Väčšina sporiteľov, ktorí sú zapojení v treťom pilieri, nedáva úsporám priestor výraznejšie zarábať. Či už z opatrnosti, nevedomosti alebo jednoducho pre chýbajúci záujem o tieto prostriedky nechávajú peniaze uložené vo fondoch, ktorých výnos je pomerne nízky. Príležitosti na zisk im zatiaľ unikajú.

Keďže prostriedky, ktoré do tretieho piliera investujeme spolu s významným a často aj vyšším príspevkom zamestnávateľa zarábajú dlho, aj niekoľko desaťročí, treba sa v prvom rade zamyslieť nad výberom vhodného fondu.

Dlhodobé rozdiely medzi výnosmi pri rôznych investičných stratégiách sú extrémne veľké. Rozdiel medzi tým, keď si niekto sporí celý čas iba v konzervatívnom alebo akciovom fonde sa môže vyšplhať až na dvojnásobok v prospech rizikovejších fondov. Pri dlhodobom sporení platí, že čím vyšší podiel akciových investícií, tým vyšší očakávaný výnos. Preto by najmä mladší sporitelia, ktorým do dôchodku ostáva viac ako dvadsať rokov (v súčasnosti ide o osoby vo veku štyridsaťštyri a menej rokov) mali zvážiť sporenie v akciovom fonde. Tu ale samozrejme platí, že svoje možnosti a schopnosť znášať riziko musíme veľmi citlivo zvážiť.

Každý z nás túži dosiahnuť vysoké výnosy, ale niesť riziko je ochotný len málokto. Investície vo fondoch môžu rásť, ale rovnako môžu v niektorých rokoch alebo obdobiach aj klesať. A to prechodne aj výraznejšie. Na túto situáciu musí byť investor pripravený a je nevyhnutné, aby ju zvládol bez zbytočných emócií a unáhlených rozhodnutí, ktoré pre neho znamenajú trvalú a neodvrátiteľnú stratu.

Aj pri sporení v treťom pilieri platí, že bývalé výnosy nie sú zárukou budúcich. No rizikovejšie investičné stratégie majú oveľa väčší potenciál zarobiť, kým riziko sa rozkladá postupným sporením i postupným odchodom do menej rizikových fondov. Čím dlhší je váš investičný horizont, tým môžete rizikovejšie investovať.

Čo v prípade, že väčšina zamestnancov ŽP a.s. nemá potrebné znalosti a možno ani dosť skúsenosti s nastavením investičnej stratégie? Ako im s tým môže STABILITA pomôcť?

– Samozrejme, okruh ľudí, ktorí sa tejto problematike venuje, nie je až taký veľký. To ale nepredstavuje žiadny hendikep. Každý sa venuje niečomu inému a je odborník vo svojej profesii.

Ambíciou našej spoločnosti nie je iba spravovať účty našich klientov, ale aj poradiť a pomôcť pri nastavení vhodnej stratégie tak, aby ich sporenie bolo čo najefektívnejšie. DDS STABILITA prichádza na trh s koncepciou MIX-u, postavenou na myšlienke prerozdelenia investícií do dvoch fondov a postupného presunu aktív (úspor z rizikovejších do menej rizikových dôchodkových fondov). Ide o kombináciu dvoch typov fondov, pričom jeden – akciový fond – je rizikový s potenciálom vysokého výnosu a druhý fond – príspevkový – je konzervatívnejší, teda bezpečnejší, s menšou kolísavosťou výkonnosti, a teda aj primerane nižším, ale stále zaujímavým výnosom.

Výhodou nášho konceptu je, že si klient presuny riadi sám, a sú realizované na základe našich konkrétnych odporučení v období, ktoré je pre takýto presun priaznivé, pričom klienta na vhodnosť presunu upozorníme mailom alebo tiež informáciou na našom webovom portáli, kde ma prístup na svoj osobný účet. Presun prostriedkov sporiteľov v rámci tohto cyklu preto nemá fixné pravidlá, ale je dynamický a zohľadňuje viaceré parametre.

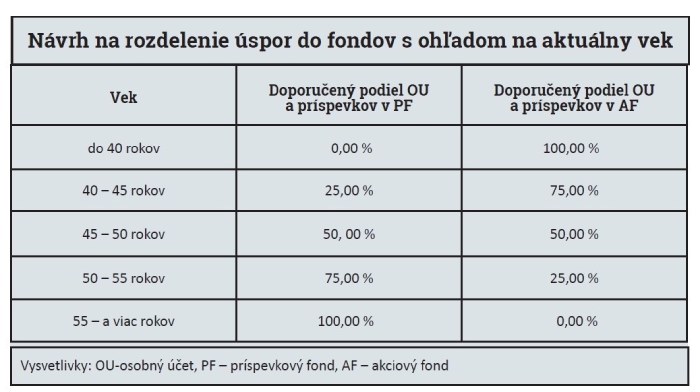

Pre našich klientov sme pripravili aj jednoduchú a prehľadnú tabuľku – Návrh na rozdelenie úspor do fondov s ohľadom na aktuálny vek. Sú v nej stanovené optimálne pomery rozdelenia úspor medzi príspevkovým (PF) a akciovým fondom (AF). Model vychádza z dlhodobých analýz, ale aj z všeobecne platnej zásady, že čím je klient mladší, teda čím dlhší sporivý horizont má pred sebou, tým viac jeho investícií by malo smerovať do rizikovejších fondov.

S pribúdajúcim vekom by sa úspory postupne mali presúvať do bezpečnejších a konzervatívnejších fondov. Klient už na prvý pohľad môže porovnať svoje nastavenie s navrhovaným optimálnym modelom kombinácie fondov a presvedčiť sa o tom, či jeho investície vzhľadom na aktuálny vek nie sú veľmi rizikové alebo naopak, a to je vo väčšine prípadov – zbytočne príliš konzervatívne, čo ho v celkovom výsledku môže pripraviť o tisícky eur. Následne tak môže uskutočniť odporúčané zmeny. Všetky potrebné informácie i postupy ako zmenu zrealizovať nájde na webovej stránke, kde môžete okrem iného sledovať aj priebežný výnos v spomínaných fondoch.

Ako sú na tom výnosy momentálne?

– Priaznivý vývoj na finančných trhoch od začiatku roka významne ovplyvňuje úspory na osobných účtoch našich klientov. Od začiatku roka sa účty v najväčšom príspevkovom fonde (PF) zhodnotili o viac ako 7,4 percenta. Výnos v akciovom fonde (AF) dosiahol za rovnaké obdobie 11,5 percenta.

DDS STABILITA dlhodobo dosahuje najlepšie výsledky aj v zhodnocovaní úspor samotných poberateľov dávok. Kontá, z ktorých sa vyplácajú poberateľom dávky doplnkového dôchodkového sporenia, vzrástli od začiatku roka o viac ako 3,6 percenta, čo je niekoľkonásobne viac ako výnos vo výplatných fondoch ostatných doplnkových dôchodkových spoločností.

Skontrolujte si svoj účet

K tomu, aby ste si pozreli stav na svojom osobnom účte, nemusíte čakať na koniec roka. Pozrite si už teraz, ako výsledky za prvých sedem mesiacov priaznivo ovplyvnili vývoj vašich úspor. Na váš účet môžete nahliadnuť kedykoľvek, a to po prihlásení na portál účastníka, ktorý je na webovej stránke spoločnosti.

Ako postupovať

Na našej webovej stránke www.stabilita.sk v sekcii zákaznícky portál – „som účastník“ máte sprístupnený používateľský účet. Prihlásiť sa môžete cez číslo vašej zmluvy (kompletné deväťmiestne číslo) a heslo, ktoré sme vám zaslali spolu s výpisom v januári 2019.

Po prvom prihlásení na portál si môžete zmeniť heslo, ktoré si uchovajte, pretože po treťom nesprávnom zadaní hesla pri prihlasovaní sa prístup na portál zablokuje. Pre odblokovanie je potrebné kontaktovať bezplatnú infolinku 0800 11 76 76 alebo marketing@stabilita.sk a uviesť číslo vašej účastníckej zmluvy. Ak heslo zabudnete alebo stratíte, je potrebné požiadať o vygenerovanie nového hesla, ktoré vám zašleme elektronicky na e-mailovú adresu.

O nové prístupové heslo môžete požiadať prostredníctvom tlačiva https://www.stabilita.sk/media/object/663/ziadost_o_zasielanie_vypisu_z_ou_a_pristup_na stabilitaportal_2018_aktivny.pdf

Skontrolujte si prístup na svoj účet v predstihu. Už v januári 2020 budete mať na portáli k dispozícii váš ročný výpis z účtu a tiež potvrdenie o zaplatených príspevkoch pre možnosť uplatnenia daňovej úľavy (potvrdenie bude dostupné len pre klientov, ktorých zmluva uzatvorená so STABILITA, d.d.s., a.s., spĺňa podmienky pre uplatnenie tejto úľavy).

V prípade, že nemáte možnosť prístupu na portál, nezabudnite požiadať svoje kontaktné pracovisko o zaslanie ročného výpisu v listinnej forme. Požiadať je potrebné, na predpísanom tlačive, najneskôr do 31. decembra 2019.